Ako vlastne funguje financovanie startupu?

- „Myslím, že som práve prišiel na to ako spustiť nový Facebook. Teraz už len vyriešiť, kde naň vezmem peniaze. A ako, do frasa, z toho nejaké tie peniaze vydolujem?“

- „Myslím, že som práve prišiel na to ako spustiť nový Facebook. Teraz už len vyriešiť, kde naň vezmem peniaze. A ako, do frasa, z toho nejaké tie peniaze vydolujem?“

Toto je úvodný post z minisérie, ktorá analyzuje kolobeh investícií v startupe. V tomto prvom poste sa budem venovať otázke, ako vlastne tento kolobeh vyzerá pri už stabilných trhoch ako je Silicon Valley. V nasledujúcom budem analyzovať špecifiká takéhoto cyklu investovania v strednej a východnej Európe (CEE). Ďalšie príspevky sa budú hlbšie venovať startupom v CEE, akými sú napríklad Credo Ventures a venture kapitálu (rizikový kapitál, ďalej aj VK).

Predtým, než sa vyberieme na výpravu do divočiny, spomeňme si ešte zopár faktov:

táto séria postov (rovnako ako zvyšok mojich postov) sa zameriava na hight-tech startupy, netýka sa malých alebo stredných biznisov. Viac sa o tomto rozdelení dozviete tu. Keďže som súčasťou Credo Ventures so sídlom v Prahe a kapitálom zameraným na CEE región, či sa vám to páči alebo nie, som orientovaný práve na našu startupovú komunitu.

História a vývoj investovania

Od vytvorenia prvej high-tech VK investície v roku 1957 – Digital Equipment Corporation (DEC) sa v investovaní do startupov už mnohé zmenilo. Spoločnosti ako DEC alebo Tandem museli vyrábať svoje vlastné produkty, čo znamenalo, že potrebovali napríklad vybudovať továrne. Keď berieme do úvahy, že taký startup vyžadoval angažovanie obchodníkov, technikov a profesionálny servis, nie je veľkým prekvapením, že ešte predtým, ako získal prvého zákazníka sa na jeho výplatnej páske ocitlo 50 až 100 zamestnancov. V tom čase si založenie startupu vyžadovalo obrovské množstvo financií a podstúpenie ohromného rizika ešte predtým, ako sa vám do rúk dostala finálna verzia vášho produktu.

Našťastie pre nás (teda, ak nestaviame továrne), v súčasnosti takmer všetky moderné startupy dokážu už vo svojich začiatkoch rozdeliť investície do rôznych fáz. Vďaka najnovšiemu softvéru a sile outsourcingu môžu startupy začať s prototypmi svojich produktov v priebehu niekoľkých minút a takmer bez kapitálu. Áno, vybudovanie firmy si stále vyžaduje veľa peňazí a podstatné riziko (podľa CrunchBase , priemerne úspešný startup z roku 2007 dal dokopy 41 mil. dolárov), avšak počiatočné investície do vývoja a testovania produktov sa markantne znížili.

Na čo sú dobré všetky tieto rizikové, angel a venture kapitály?

Súčasný investičný cyklus silno pripomína ten vývojový: najprv tu máme zakladateľov, ktorí prídu s nejakým nápadom. Potom ho pretvoria v prototyp produktu, ktorý testujú, aby zistili, či by bol oň na trhu záujem. Získajú prvotný feedback od beta-userov, na základe ktorého produkt vylepšujú na finálnu verziu, a tú predstavia verejnosti. Ak je produkt úspešný, zakladatelia zamestnajú ďalších ľudí, ktorí ho pomáhajú zviditeľňovať. Postupne sa objavujú iné konkurenčné produkty, ktoré dostávajú našich zakladateľov pod tlak. Dochádza k následnej inovácii produktov, čo stojí ďalšie peniaze a zvyšuje konkurencieschopnosť. A kolobeh investícií sa začína znova opakovať.

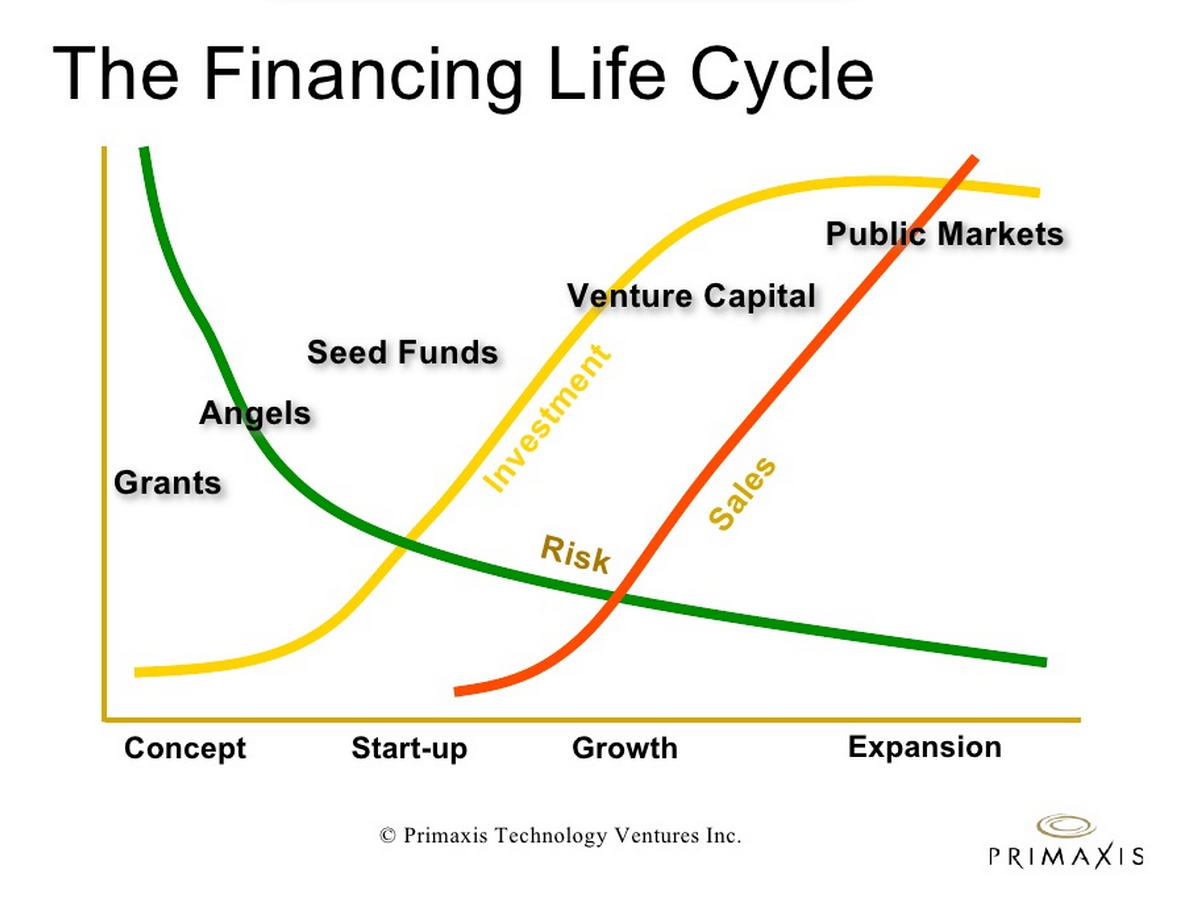

Každá fáza vývoja v živote firmy sa stretáva s rôznymi problémami, a teda vyžaduje iné druhy financovania. Okrem toho, ako firma postupuje do ďalšieho a ďalšieho cyklu, jej rizikovosť klesá. Na stabilných finančných trhoch sa pohybujú špecialisti, ktorí sa zameriavajú iba na konkrétnu vývojovú fázu firmy. Na CEE trhoch máme zopár takých VK/PE firiem zameriavajúcich sa na jednu, určitú fázu vývoja startupu, ale momentálne ani z ďaleka nepokrývajú všetky fázy.

Tento graf je ilustračný. Priamky medzi rôznymi finančnými stupňami sú často nejasné, rovnako ako zámer investora (najmä pre CCE región).

Prehľad investičného cyklu

Angels a Family, Friends and Fools (FFF): toto sú ľudia, ktorí na seba berú najväčšie riziko, pretože investujú do konkrétneho nápadu podnikateľa. Môžeme povedať, že FFF patria ešte do špeciálnej kategórie, pretože od nich dostávame finančnú podporu vo forme vreckového a väčšinou nečakajú nič spať. Na druhej strane, Angels sú zvyčajne profesionálni investori, ktorí vo všeobecnosti investujú vlastné peniaze s cieľom umožniť podnikateľovi vytvoriť prvé verzie svojho produktu. Dobrý angel-investor je bohatý človek, ktorý dokáže poskytnúť vedomosti v oblasti riadenia a podelí sa tiež o svoje kontakty. Tento typ investora zvyčajne od podnikateľa nevyžaduje žiadnu účasť pri riadení firmy, ako to robia investori, ktorí vstupujú do hry v neskorších štádiách firmy. Nežiadajú kreslo v správnej rade ani náležitú pozornosť.

Seed funding (štartovací kapitál): podnikatelia, ktorí sa pohybujú na stabilných trhoch ako Silicon Valley alebo Izrael majú prístup k financovaniu, ktoré sa zvyčajne špecializuje na vývoj produktu a hľadanie technických spoluzakladateľov. Zatiaľ by som sa ešte nechcel vyjadrovať k úskaliam v CEE regióne, keďže tejto problematike budem venovať svoj ďalší post. Povedal by som teda len, že je celkom ojedinelé naďabiť v našom regióne na profesionálne seed financovanie, ktoré by produktu dalo v tejto fáze nejakú skutočnú pridanú hodnotu. Seed financovanie sa využíva vo fáze, kedy produkt prechádza z beta verzie na verziu pre verejnosť (alebo je aspoň vhodný pre prvých používateľov, ktorí sú ochotní prepáčiť mu určité muchy) a ideálne dokáže zabezpečiť jedného – dvoch zákazníkov (zákazník, na rozdiel od používateľa, je ten, kto v skutočnosti už za produkt platí).

Venture capital (rizikový kapitál): Venture kapitál alebo tiež Séria A alebo B (v závislosti od toho, v akej fáze sa firma momentálne nachádza) sa využíva na meranie biznis modelu spoločnosti: pokiaľ Séria A zabezpečí niekoľko platiacich zákazníkov, jej cieľom je vybudovať predajnú silu a založiť zahraničné kancelárie, aby sa produkt skutočne dostal na trh. Správny VK by mal okrem iného zabezpečiť skúsených predajcov, ale aj otvoriť dvere k vlajkovým zákazníkom. Venture kapitál zvyčajne prichádza od väčších inštitučných fondov, takže podnikateľ by mal byť pripravený odovzdať časť zo svojich práv riaditeľa podniku: náležitú pozornosť, kreslo v správnej rade, ako aj zabezpečenie základných práv, akými sú rozhodovanie o spôsoboch financovania, právo požadovať odkúpenie / predaj akcií.

Private equity (Súkromné vlastné imanie alebo PE) a Public Markets (Verejné trhy): Môže sa stať, že aj napriek tomu, že firma valcuje medzinárodné trhy, stále cíti potrebu rozrastať sa (často formou akvizície s najväčšou konkurenciou) alebo aktívne inovovať svoje produkty. Taktiež nie je raritou, že sa pôvodní zakladatelia rozhodnú venovať niečomu inému a hľadajú spôsob ako z firmy vycúvať. Súkromný investor a verejné trhy spĺňajú všetky tieto úlohy: dokážu zabezpečiť veľké množstvo kapitálu alebo, v niektorých prípadoch, dokonca získať 100% podiel vo firme.

V skutočnosti je veľmi neobvyklé, a považuje sa to za veľký výkon, keď firma prejde celou škálou startup vývoja. Ešte o niečo zriedkavejšie je, aby zakladatelia firmy vydržali od jej zrodu až do konca. V podstate by som takých podnikateľov spočítal na prstoch jednej ruky. Aj napriek tomu, aj prvé fázy vývoja startupu môžu byť dostatočne napínavou, dokonca niekedy aj odmenenou skúsenosťou.